Investeringsstrategi: Ska man satsa på värde eller tillväxt?

Aktiemarknaden befolkas av olika typer av investerare. Precis som med människor är det vanskligt att placera dem i fack. Men två av de mest vedertagna kategorierna är värdeinvesterare och tillväxtinvesterare.

Låt oss börja med att beskriva värdeinvesteraren.

Världens genom tiderna mest kända värdeinvesterare är sannolikt den amerikanska miljardären Warren Buffet. Hans investeringsstil karaktäriseras av fokus på kassaflöden, utdelningar och långsiktighet. En snabb titt på de största aktieinnehaven i Warren Buffets investeringsbolag Berkshire Hathaway ger en bra bild av vilken typ av aktier en värdeinvesterare gillar. De tre största innehaven i portföljen är Apple, Bank of America och Coca-Cola. Samtliga är bolag med stora försprång gentemot konkurrenter och som under lång tid levererat stabila vinster.

Värdeinvesteraren fokuserar också på själva värderingen av bolaget. Mått som price/earnings och price/book är viktiga. Bank of America har till exempel ett p/e-tal på cirka 9 och ett p/b-tal på 0,7. Det innebär att bolaget värderas till 9 gånger sin förväntade vinst och till 70 procent av värdet på bolagets tillgångar.

“It’s far better to buy a wonderful company at a fair price than a fair company at a wonderful price.”

-Warren Buffet

Tråkigt och gammaldags, tycker tillväxtinvesteraren när hon hör detta. Tillväxtinvesteraren letar istället efter morgondagens vinnare. Bolag där värderingen visserligen är hög men där tillväxten och framtidsmöjligheterna lockar.

Någon lika självklar profil som Warren Buffet finns inte bland tillväxtinvesterarna. Men den legendariske amerikanska baseballspelaren Babe Ruths beskrivning av sin spelstil passar bra också för att beskriva en våghalsig tillväxtinvesterare.

“I swing with everything I’ve got. I hit big or I miss big.”

-Babe Ruth

Tillväxtinvesteraren investerar gärna i bolag som inte ger några utdelningar, till och med bolag som går med förlust. Det viktiga är inte hur bolaget presterar i dag, det viktiga är var bolaget kan tänkas vara i framtiden.

Ett typiskt bolag som lockar tillväxtinvesteraren är ett mindre bolag där intäkterna växer kraftigt, som genomför förvärv och som har en skalbar affärsmodell. Dessa aktier hittar man ofta högst upp, eller längst ned, på en lista över aktierna som stigit mest det senaste året.

Dessa två beskrivningar av investeringsstrategierna är givetvis något förstärkta för att sätta fingret på skillnaden mellan värde- och tillväxtinvesteraren. I verkligheten är skiljelinjerna vagare och det finns bolag och aktier som såväl tillväxt- som värdeinvesterare kan ha samma åsikt om.

Vilken investeringsstrategi är egentligen bäst?

Det enkla, men något tråkiga svaret, är att det skiljer sig över tid. Vissa tidsperioder utvecklas tillväxtaktierna bättre och andra perioder utvecklas värdeaktierna bättre.

Det man däremot kan säga är att tillväxtinvesterarens favoritaktier tenderar att vara mer volatila. De stiger mer i en uppåtgående marknad och de faller mer när marknaden går ned jämfört med värdeinvesterarens favoritaktier.

De senaste 10 åren, från 2010-2020, har tillväxtstrategin varit den mest lyckade investeringsstrategin. Vad det beror på, beror på vem man frågar.

Tillväxtinvesteraren hävdar sannolikt att det har att göra med en snabb teknisk utveckling som gynnat de bolag som tagit till sig av förändringens vindar. Värdeinvesteraren å sin sida skakar antagligen på huvudet och ser en räntedopad aktiemarknad där värderingar pressas upp till orimliga nivåer av onormala kapitalflöden.

Båda investerarna kommer dock hålla med om att vi i dag ser en ovanligt stor skillnad mellan ”dyra” och ”billiga” bolag. Liknande situationer har uppstått på marknaden flera gånger tidigare, till exempel i samband med IT-haussen 1999.

För värdeinvesteraren är det givet att världen och aktiemarknaden kommer att återgå till ett mer normalt tillstånd precis som det gjort varje gång tidigare efter att skillnaden mellan ”dyra” och ”billiga” aktier rusat iväg. Detta mönster har över längre tidsperioder gjort att värdeinvesteraren varit något mer framgångsrik i sin strategi jämfört med tillväxtinvesteraren.

Hur vet jag vilken strategi en fond har?

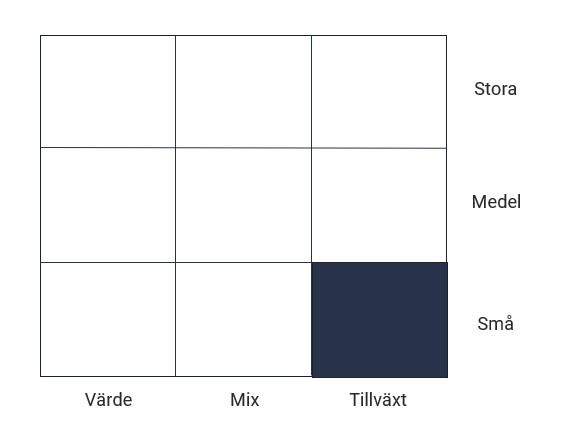

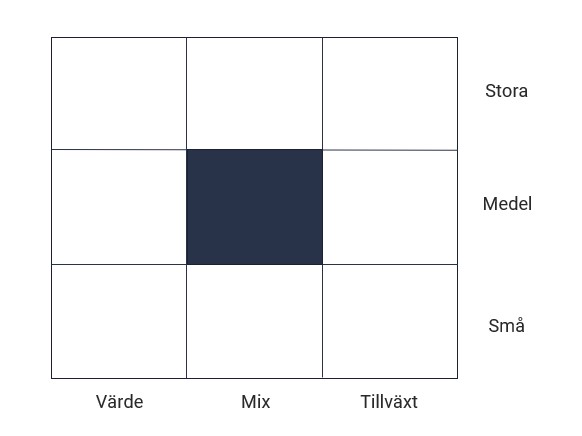

Analyshuset Morningstar har tagit fram grafik för att beskriva en fonds inriktning.

Det gör det enkelt att i grova drag se vilken inriktning en viss fond har. Om vi till exempel tittar på fonden Lannebo Teknik Småbolag så hamnar den i den nedre högra rutan vilket innebär att den fokuserar på små bolag och tillväxtinvesteringar.

Tittar vi istället på fonden Lannebo Sverige Plus så hamnar den i den mittersta rutan vilket betyder att den fokuserar på mellanstora bolag och att strategin ligger någonstans mellan värdeinvestering och tillväxtinvestering.

Ett annat sätt att översiktligt avgöra vilken strategi en viss fond har är att titta på fondens innehav. Är det bolag med höga p/e-tal och låg utdelning? Då rör det sig sannolikt om förvaltare med fokus på tillväxtinvesteringar.

Innehåller fonden däremot bolag med hög direktavkastning och lägre värdering, då har du hittat en mer värdefokuserad fondförvaltare.

Vilken investeringsstrategi har Lannebo?

Lannebo som bolag är inte uttalat fokuserade på värde- eller tillväxtinvesteringar. Det innebär att olika fonder har olika strategi beroende av de förvaltare som förvaltar fonden. Lannebo tror att en hög grad av frihet i förvaltningen skapar bäst resultat över tid.